Parlare di pensioni del futuro significa interrogarsi su un modello economico, finanziario, sociale e culturale che sappia armonizzare in un disegno organico previdenza, lavoro, sostenibilità ambientale, lotta alle disuguaglianze, giustizia tra generazioni: i rischi e le opportunità che ci attendono.

l futuro che ci aspetta dipende dalle scelte che faremo. Vale per la epocale e globale questione ambientale, per le diseguaglianze sociali, e vale anche per la nazionale e relativamente più piccola (ma spinosa) questione previdenziale. Entrambe, in qualche modo, ci interrogano rispetto alla visione e alla coerenza che sapremo mettere in campo nell’investire le risorse di oggi.

Affrontando insieme questi temi, disegnando un unico organico approccio ai rapporti intergenerazionali e al futuro da costruire, previdenza e capacità di sopravvivenza del pianeta (e dei legami sociali) si scoprono perciò intimamente connesse.

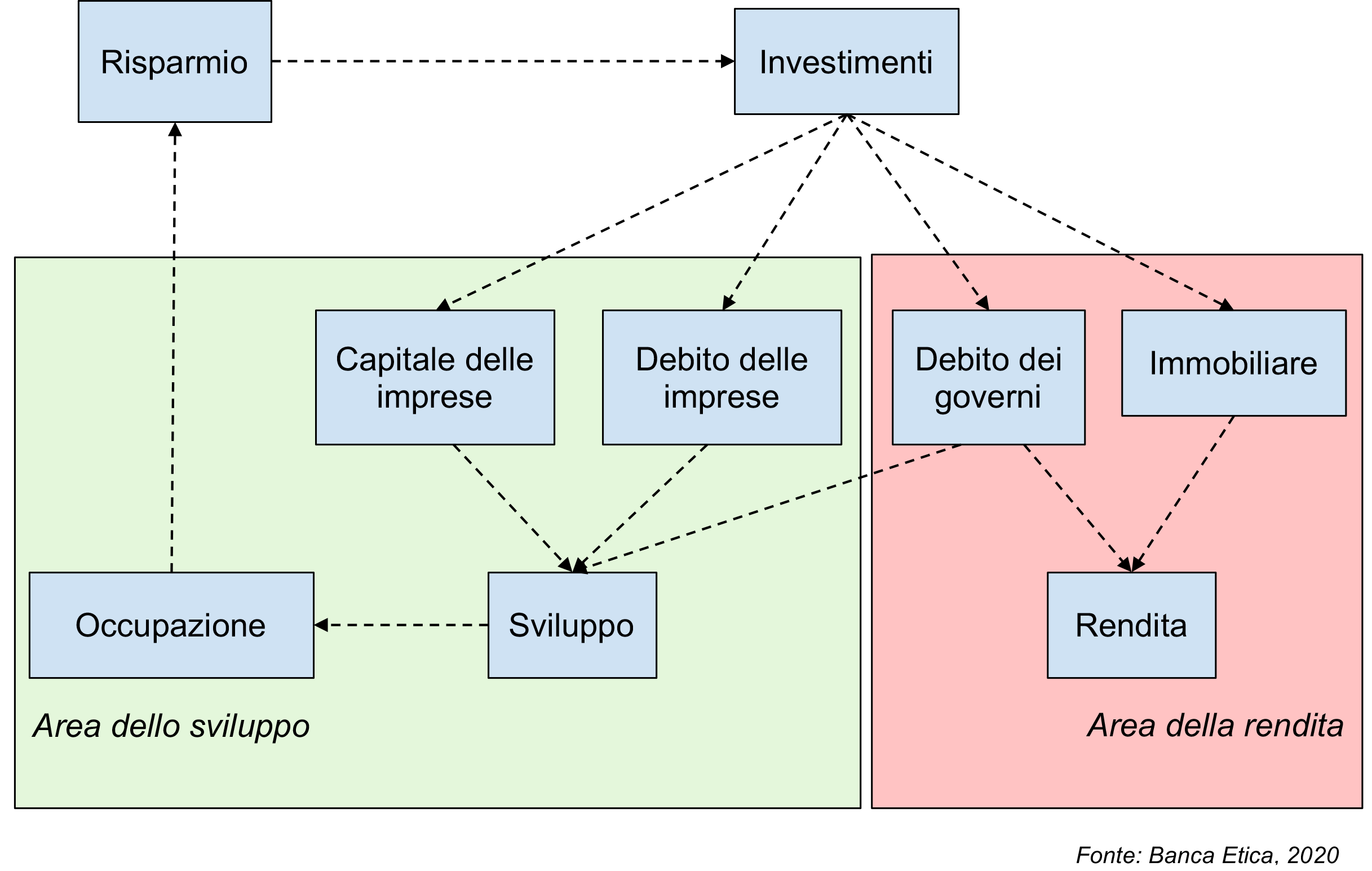

A partire dalla grande specificità italiana, nel nostro paese esiste una larga fetta di forza lavoro che non ha un’occupazione, un valore tra il 35 e il 40%, che ci colloca lontani dagli obiettivi fissati dalla Commissione europea (75% di occupati nel 2020). Trattando di pensioni, inevitabilmente, ci si occupa di chi un lavoro lo ha, ma questo non può sottrarre cruciale attenzione verso la necessità di creare nuova occupazione, di includere sempre più persone nel mondo del lavoro, pena la riduzione a tema elitario (di classe?) perfino della questione previdenziale: l’ecosistema che tiene insieme risparmio, investimenti, sviluppo (e il suo modello), lavoro (e la sua qualità), richiede un approccio ampio e il più possibile coerente, ed è illusoria ogni soluzione che si concentri su aspetti parziali del problema, che si tratti di singoli segmenti di popolazione, considerati nel tempo oltre che nello spazio, di specifici ambiti produttivi o di fattori naturali (l’energia, l’acqua, il territorio, eccetera).

Le pensioni che verranno: basse, per chi l’avrà

Dei 23,3 milioni di occupati risultanti a fine 2019 in Italia, il 95% è iscritto all’Inps. Ma questo non significa che tutti avranno una pensione e che questa sarà dignitosa.

Infatti, oltre la metà dei lavoratori dipendenti che hanno trovato la prima occupazione negli anni successivi al 1995 rischiano di diventare – tra 10,15, 20 anni – dei pensionati senza i mezzi di sussistenza adeguati per stare fuori dall’area della povertà.

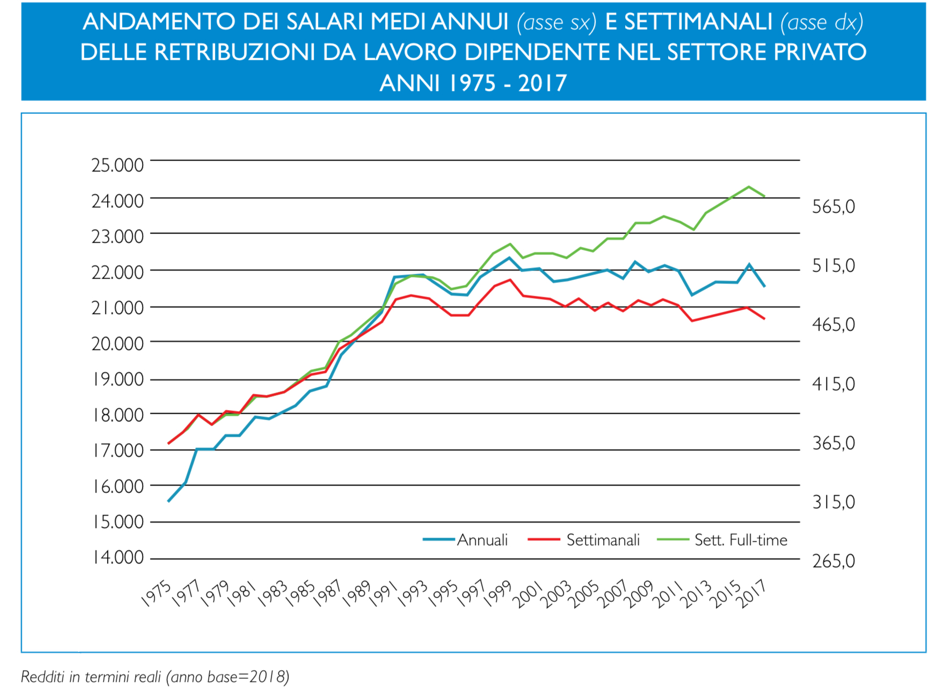

Ciò è la diretta conseguenza di un insieme di condizioni negative che hanno caratterizzato il mercato del lavoro negli ultimi 25 anni. La progressiva riduzione delle retribuzioni medie, effetto di un processo più generale di perdita di posti di lavoro e di spostamento di quote crescenti di Pil dai salari alle rendite finanziarie. Si è osservato infatti, da un lato, un aumento strutturale dei tassi di disoccupazione, passati tra la fine degli anni settanta e gli anni ottanta dal 2,7% al 9%, per poi attestarsi ai valori odierni intorno al 10%. Dall’altro, la discesa del rapporto tra salari e prodotto interno lordo, che nella media europea è sceso dal 70% degli anni ottanta al 60 per cento degli anni duemila.

Grafico tratto da INPS, XVII Rapporto annuale, luglio 2019

Grafico tratto da INPS, XVII Rapporto annuale, luglio 2019

A tali tendenze di lungo periodo si sono associate la crescita dei contratti precari e intermittenti, l’entrata in vigore della riforma previdenziale basata sul metodo contributivo e la non adeguata diffusione del sistema previdenziale complementare (integrativo).

Il combinato effetto di queste profonde trasformazioni porta gli autori del Rapporto sullo stato sociale 2019 a prevedere un fosco “disastro sociale”, da cui non sembra facile vedere la via d’uscita senza nitide e significative politiche industriali e occupazionali, messa in gioco di nuove risorse per investimenti, cambiamento di alcune delle consolidate tendenze degenerative del mercato del lavoro, che colpiscono oggi in prevalenza le donne e i più giovani.

Grafico tratto da INPS, XVII Rapporto annuale, luglio 2019

Grafico tratto da INPS, XVII Rapporto annuale, luglio 2019

Con il crescere della disoccupazione strutturale, si è andata infatti consolidando l’area dei NEET, cioè dei giovani tra i 15 e i 29 anni che non lavorano, non studiano e non cercano lavoro, perché scoraggiati a farlo. I NEET erano nel 2007 il 12,9% dei propri coetanei, il 26% nel 2013, il 24,1% a fine 2017. È il valore più elevato dell’Unione europea.

In Italia, una persona su quattro sotto i trent’anni non studia, non lavora, non cerca lavoro, ça va sans dire: non ha – ed è difficile prevedere se mai potrà avere – una posizione previdenziale.

La previdenza complementare, percorso a metà strada

Alla fine del 2018, la previdenza complementare raccoglieva complessivi 7,953 milioni di iscritti: il 4,9% in più dell’anno precedente, ma solo il 34% degli occupati (e il 22% della forza lavoro potenziale, se calcolata in ipotesi di un tasso di occupazione pieno). I dati citati sono tratti dalla Relazione per l’anno 2018 della Covip, la Commissione di vigilanza sui fondi pensione.

Il tasso di partecipazione (rapporto tra iscritti e occupati) cresce all’aumentare dell’età: fino a 35 anni si attesta al 20%; arriva al 28% per cento nella fascia compresa tra 35 e 44 anni; diventa 32% per cento nella classe 45-54; tocca il massimo (40%) tra 55 e 64 anni.

Se si guarda ai soli iscritti dei fondi complementari che hanno versato contributi nel corso del 2018, il tasso di partecipazione scende di molto, arrivando al 23%: ci sono circa due milioni di iscritti (il 25% del totale) che non han versato contributi. Tra questi, oltre la metà, circa 1,160 milioni, non ha versato contributi per almeno tre anni.

Dei 16 mld complessivi di contributi versati nel 2018, 2,5 miliardi di euro dipendono da lavoratori non dipendenti (16%). Questi, insieme ad altri iscritti con modalità contrattuali non stabili, contribuendo con importi modesti, hanno finora accumulato posizioni individuali di importo insignificante. Nei fondi negoziali, il 15% degli iscritti ha una posizione inferiore a 100 euro, mentre il 35% non supera i 1.000 euro. Sono memo dell’1% gli iscritti con una posizione cumulata superiore ai 100.000 euro.

Insomma, il disegno di una previdenza complementare come valida risposta al riassetto del sistema pensionistico pubblico, pensata e proposta per favorire le coperture verso il futuro in particolare delle più giovani generazioni – quelle del contributivo puro, ma anche quelle del lavoro instabile e dei redditi medi inferiori ai loro padri (e fratelli maggiori) – non sembra proprio si stia realizzando al meglio, stando a questi numeri.

Il rischio che si può intravedere all’orizzonte, neanche troppo lontano, è che lo strumento della previdenza complementare, introdotto con le intenzioni di aumentare l’equità intergenerazionale, si tramuti in inconsapevole leva di ulteriore accentuazione delle diseguaglianze economiche nel presente (chi lavora e chi no, chi guadagna abbastanza da risparmiare e chi no) e nel futuro (chi avrà una pensione pubblica rafforzata da quella integrativa e chi non avrà né l’una né l’altra, o le avrà ai minimi termini).

Un mercato che si va concentrando

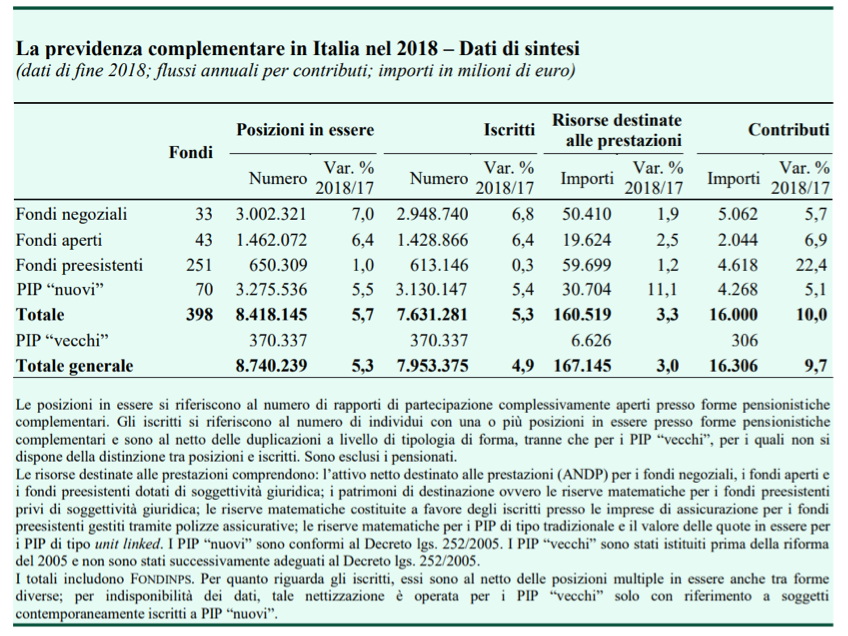

Sono 398 le forme pensionistiche complementari attive a fine 2018, suddivise in:

- 33 fondi pensione negoziali, che aggregano il 37% degli iscritti e il 30% delle risorse gestite;

- 43 fondi pensione aperti (18% degli iscritti e 12% delle risorse);

- 251 fondi pensione preesistenti (8% degli iscritti e 36% delle risorse), ossia 170 fondi autonomi (provvisti di soggettività giuridica) e 81 fondi gestiti all’interno di singole aziende (tipicamente bancarie o assicurative) per i propri dipendenti;

- 70 piani individuali pensionistici di tipo assicurativo (PIP) cosiddetti “nuovi” (39% degli iscritti e 18% delle risorse).

Tabella tratta da Relazione annuale 2018, Covip

Tabella tratta da Relazione annuale 2018, Covip

Interessante il processo di concentrazione che sta avvenendo anche in questo comparto, analogo a ciò che si osserva in tutti gli altri mercati della “finanza privata”, dalle banche alle assicurazioni: l’11% dei gestori (le 45 forme pensionistiche che dispongono di più di un miliardo) concentra il 75% del totale delle risorse. Solo tre anni prima, a fine 2015, tale quota era del 60%, evidenziando pertanto un aumento del 25% del tasso di concentrazione del mercato della previdenza complementare.

A conferma di questa tendenza, la Covip segnala – anche con un certo compiacimento – una riduzione del 45% del numero di operatori.

Se, certamente, meritano considerazione le opportunità da cogliere con la scalabilità che deriva dai processi di concentrazione (accorpare bacini contigui di potenziali aderenti, realizzando sinergie e aumentando la scala operativa), risulta sorprendente che, per quello che dal legislatore e dal regolatore è sempre stato concepito come un “mercato privato”, non ci si preoccupi al contempo di quali possano essere le conseguenze di questi processi sulla concorrenzialità del sistema e, dunque, su accessibilità, costi, e qualità delle prestazioni per gli aderenti.

Tanto più che la stessa Covip rileva che “nel periodo di osservazione considerato (2008-2018, ndr), l’auspicata tendenza alla riduzione dei costi non si è sviluppata, specie con riferimento alle forme di mercato caratterizzate da maggiore onerosità”. In particolare, l’ultima relazione della commissione di vigilanza evidenzia che, mentre per i fondi negoziali i costi medi di fine 2018 registrano una modesta riduzione (l’ISC a 10 anni subisce un calo dallo 0,45 allo 0,40%), nel caso dei fondi aperti la tendenza è opposta: in particolare, sul periodo decennale, l’ISC aumenta dall’1,27 all’1,37%.

Quanti sono e dove vanno i soldi dei fondi pensione

ll complessivo risparmio previdenziale privato (il perimetro di vigilanza della Covip) supera i 250 miliardi di euro e riguarda circa dieci milioni di soggetti tra iscritti e già pensionati.

Le risorse destinate alle prestazioni da parte delle forme di previdenza complementare erano a fine 2018 pari a 167,1 miliardi di euro, in crescita del 3% rispetto al 2017. Si tratta di un importo significativo, pari al 9,5% del PIL e al 4% delle attività finanziarie delle famiglie italiane. Rispetto al complesso delle quote di TFR (trattamento di fine rapporto) generate nel sistema produttivo, la quota versata ai fondi di previdenza complementare è pari al 21%, mentre il 56% dei flussi resta accantonato in azienda, e il residuo finisce nel Fondo di Tesoreria INPS.

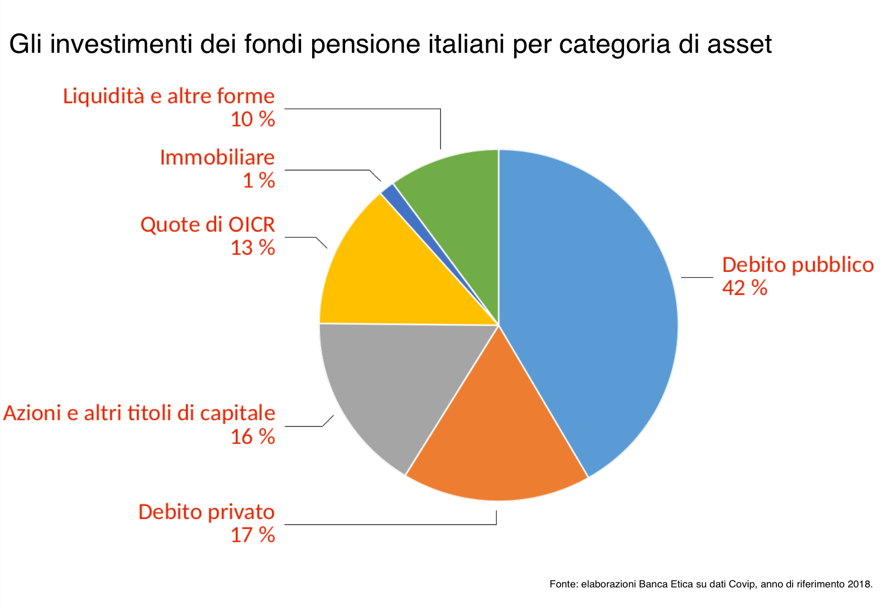

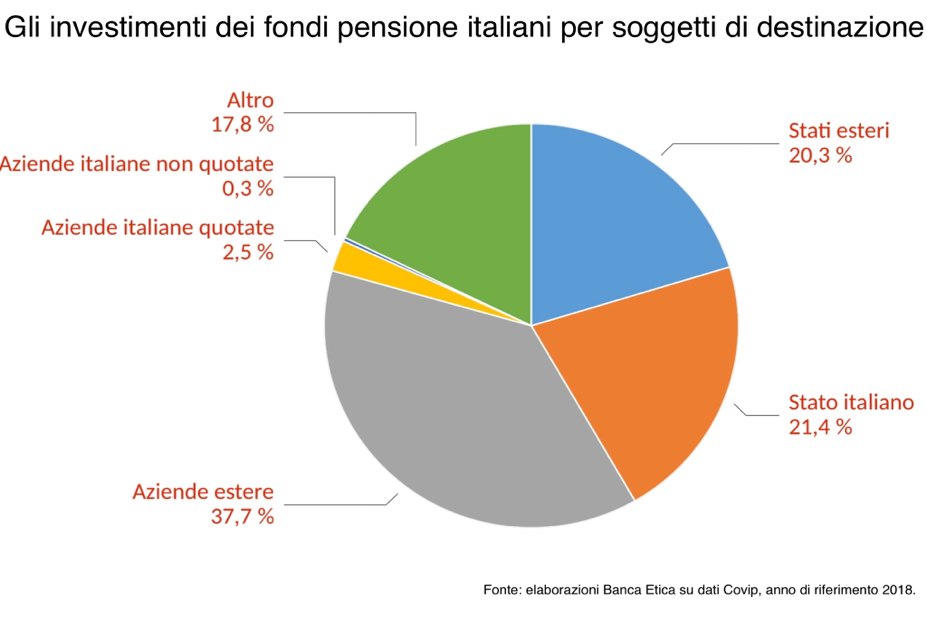

Guardando a come vengono investite le risorse gestite, nel complesso, dalla previdenza complementare, si osserva che:

- gli investimenti in titoli di debito pubblico ammontano al 41,7 per cento del totale (21,4% in titolo dello Stato italiano);

- in titoli di debito privato è investito il 17,1 per cento;

- in azioni e altri titoli di capitale va il 16,4 per cento;

- in quote di OICR il 13,8 (gli OICR sono fondi di investimento e strumenti affini).

Con riferimento agli altri principali emittenti sovrani: i titoli spagnoli hanno la quota maggiore, pari all’11,4%; i titoli francesi sono al 9,3% e quelli tedeschi al 5,7%. Il peso dei titoli governativi Usa è del 7,2 per cento.

Sommando l’esposizione azionaria (23,4%, calcolata includendo anche i titoli di capitale detenuti per il tramite degli OICR e le posizioni in strumenti derivati) e le obbligazioni corporate (17,1%), il sostegno dei fondi previdenziali complementari italiani al comparto delle imprese pesa per il 40,5% delle risorse gestite.

Complessivamente, all’economia italiana di queste risorse arriva il 27,7% (36,7 miliardi sui 132,5 di totale gestibile), il 77% delle quali investito in titoli di Stato. Escludendo gli investimenti immobiliari e la gestione della liquidità, si osserva così che del complesso dei fondi previdenziali complementari gestiti nel nostro paese, arrivano alle imprese italiane 3,7 miliardi di euro, pari al solo 2,8% del potenziale. Di queste, ancora, l’89% viene investito in titoli di imprese quotate, e solo 400 milioni di euro va ad imprese italiane non quotate (lo 0,3% del totale).

Alla ricerca di impatto e coerenza

A giudicare dai numeri visti oggi è difficile sostenere che le ingenti risorse finanziarie, gestite dai fondi della previdenza complementare, siano utilizzate al meglio per sostenere lo sviluppo dell’economia reale e per alimentare un durevole patto intergenerazionale tra i cittadini della Repubblica italiana: di 100 euro gestiti, solo 24 restano nel nostro territorio e solo 3 vanno a finanziare imprese e attività produttive.

Certamente, non va sottovalutato il sostegno al debito pubblico, che consente di finanziare servizi essenziali per la collettività. Ma considerando che una buona parte di esso serve “solo” a finanziare il pagamento degli interessi sullo stock già in essere, si rafforza la netta impressione che non si stia cogliendo il forte potenziale redistributivo, in termini finanziari, che c’è in gioco. In altri termini: non si sta sfruttando il fattore di impatto (e di coerenza) insito nella già richiamata relazione circolare risparmio-investimenti-sviluppo-occupazione.

Da quanto visto, leggendo tra i numeri, oggi l’investimento dei quasi 140 miliardi di euro di previdenza complementare perde il suo potenziale proprio a cavallo tra investimenti e sviluppo, avendo così un troppo ridotto impatto sull’occupazione e di conseguenza riducendo la sua stessa fonte di crescita, ossia il nuovo risparmio.

E c’è di più. Proviamo a domandarci cosa stia facendo la previdenza complementare per favorire una riconversione ecologica, per accelerare la transizione ad un’economia carbon free, per sostenere le imprese più attente ai diritti umani e all’impatto sociale e ambientale dell’intera filiera produttiva. Insomma, proviamo ad indossare gli occhiali della finanza etica, o anche – senza esagerare in pretese di radicalità – almeno quelli degli investimenti responsabili (SRI, dall’inglese Sustainable Responsible Investment).

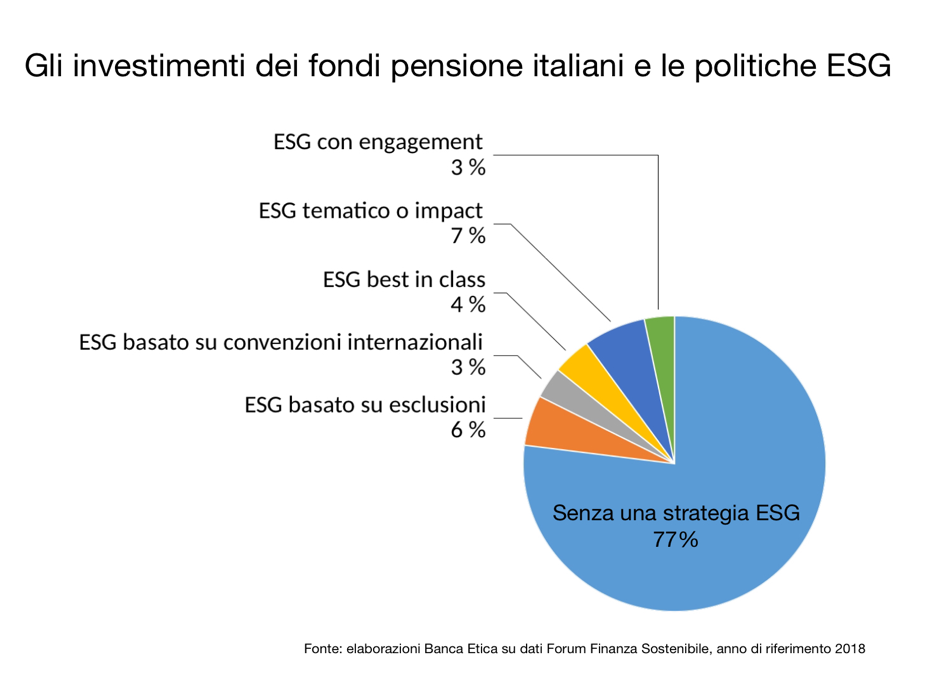

Ci viene in soccorso l’annuale report del Forum Finanza Sostenibile (FFS) proprio sul rapporto tra operatori previdenziali e investimenti SRI. Per “Investimento Sostenibile e Responsabile”, dice il FFS, “s’intende una strategia di investimento orientata al medio-lungo periodo che, nella valutazione di imprese e istituzioni, integra l’analisi finanziaria con quella ambientale, sociale e di buon governo, al fine di creare valore per l’investitore e per la società nel suo complesso”.

Nell’edizione 2019, il rapporto è basato su un campione d’indagine assai ampio, che include tutte le Casse di Previdenza e tutti i Fondi Pensione Negoziali, nonché i primi operatori per dimensione di patrimonio tra i Fondi Pensione Aperti, i Fondi Pensione Preesistenti e il PIP, per un totale di 115 operatori (29% del totale) e circa 220 miliardi di euro di patrimonio gestito (88%).

Il 78% degli intervistati ha risposto al questionario somministrato e, tra essi, il 47% ha dichiarato di avere elaborato una strategia ESG, ossia una strategia di investimento che considera anche i fattori di natura ambientale (Environmental), sociale (Social) e di buon governo (Governance) delle aziende o degli stati rappresentati dai titoli selezionati.

Dalle dichiarazioni dei rispondenti, tra quelli che affermano di avere adottato una strategia ESG, si evince che essa è basata su:

- principio delle esclusioni per il 24% dei casi (tra i settori esclusi dall’universo investibile sono stati segnalati: armi, alcolici, pornografia, tabacco, scommesse e gioco d’azzardo, energia nucleare e contraccettivi…sì, anche i contraccettivi!);

- convenzioni internazionali nel 15% dei casi;

- criterio del best in class nel 18%;

- investimenti tematici o impact investment nel 29%;

- politiche di engagement (azionariato attivo) per il 14% dei casi.

Il patrimonio investito secondo criteri ESG è in media pari al 62%. Un buon risultato tra i rispondenti, e tra chi si è dotato di una strategia ad hoc, ma molto più deludente se proiettato sull’intero campione, ossia considerando chi ha dichiarato di non avere una strategia e chi proprio non ha risposto (che si può presumere non abbia alcuna motivazione a farlo, dunque sia privo di ogni strategia in merito). In tal caso, infatti, il peso del patrimonio previdenziale gestito secondo criteri di finanza responsabile scende ad una media del 23%.

Considerando che la principale motivazione sottostante l’adozione di una politica di investimenti ESG o SRI sta nel potenziale che essi hanno per orientare e motivare i cambiamenti nelle scelte produttive e organizzative delle aziende private, diviene di interesse proiettare i risultati della rilevazione del FFS sulla composizione del portafoglio medio degli operatori previdenziali italiani, descritto nel paragrafo precedente.

Si coglie così quanto poco sia rilevante oggi questa attività, che impatta – in media – sulle risorse complessive:

- per lo 0,6%, nel caso di quelle allocate presso le imprese italiane;

- per l’8,7%, nel caso di quelle allocate presso le imprese estere.

In estrema sintesi, meno di 1 euro ogni 10 investiti dai fondi pensione è utilizzato per orientare o favorire un processo di riconversione (sociale, ambientale, organizzativa) del mondo produttivo o per sostenerne le eccellenze.

Finanza etica, un quarto pilastro per la previdenza complementare

Molto si è parlato, negli anni in cui si introduceva la previdenza complementare in Italia, della necessità di superare il solo pilastro pubblico (il primo), di non accontentarsi di quello collettivo (il secondo), di puntare anche su quello individuale (il terzo pilastro, appunto).

La profonda crisi del nostro sistema produttivo, la strutturale incapacità di trasformare in nuovi posti di lavoro i pur ingenti flussi finanziari, le tragiche condizioni dell’ambiente, nel nostro paese e a livello globale, richiedono oggi uno sforzo ulteriore, decisamente prioritario.

La finanza deve tornare al servizio dell’economia reale. Ed economia reale, nel 2020, non può significare solo imprese, o semplicemente attività produttive, senza una visione ed una strategia coerente con le sfide del nostro tempo. Imprese che non incorporino la preoccupazione per il domani nel proprio modello di sviluppo avranno la vita corta, non contribuiranno alle modifiche di paradigma di cui l’umanità ha bisogno, non creeranno occupazione duratura.

I fondi pensione, che della vista lunga dovrebbero fare la propria principale dote, avrebbero tutto da guadagnare nell’interpretare convintamente una simile strategia: orientare le risorse dei lavoratori, che gli vengono affidate con l’obiettivo di garantire una pensione in futuro, ad investimenti sì remunerativi, ma anche di positivo impatto su società e ambiente. Per evitare di togliere (agli stessi iscritti o ai loro figli) con una mano quello che con un’altra si riuscirà a dare in termini di mera rendita previdenziale (ai soli iscritti).

Come spesso accade, laddove non arriva il buon senso, ci prova l’Europa: la Direttiva IORP II, recepita dall’Italia con il decreto legislativo 147 del 13 dicembre 2018, sollecita i fondi pensione ad integrare gli aspetti ESG tanto nell’analisi del rischio quanto nelle politiche di investimento, stabilendo specifiche misure di disclosure anche a favore dei potenziali aderenti. Anche negli stress test per i gestori sono stati introdotti nel 2019 i fattori ESG, stabilendo altresì l’obbligo di fornire informazioni quantitative inerenti la distribuzione settoriale degli investimenti, al fine di valutare (anche se in modo approssimativo) la rilevanza degli investimenti connessi all’uso del carbone. Ulteriori sollecitazioni al mercato, si presume, arriveranno dai lavori in corso per una Tassonomia sulla finanza sostenibile, nell’ambito dell’Action Plan della Commissione europea.

Non sappiamo se inciderà di più l’evidenza dei fatti o la prescrizione regolamentare (comunque incerta e dai tempi molto lunghi). Abbiamo però una certezza: ogni giorno che passa nell’attesa perdiamo opportunità preziose (per la collettività). Si tratta di effetti tangibili e numericamente importanti: stando al report di impatto 2019 di Etica sgr, non selezionare gli investimenti con rigorosi criteri ESG significa rinunciare ad un moltiplicatore aggiuntivo di nuovi posti di lavoro generati pari a 2,42 (+142% quelli creati nelle aziende ESG rispetto al benchmark) e ad un fattore di maggiore riduzione delle emissioni di CO2 pari a 1,7 (+69% nel paniere ESG). Sono scelte possibili, attuabili da subito. Il Fondo pensione aperto promosso da Banca Etica già lo fa.

La prospettiva della finanza etica può diventare quel quarto pilastro che oggi manca nella previdenza complementare italiana. Una prospettiva di sviluppo, di occupazione, di benessere economico che non può e non deve mai essere scisso da quello sociale e ambientale. Per rimettere la finanza al servizio dell’economia. Per dare valore al patto intergenerazionale implicito che c’è in ogni sistema previdenziale, anche privato. Per creare le condizioni in cui, grazie al positivo innesto di risorse finanziarie su un sistema produttivo sano, si crei nuova occupazione e tutte e tutti, ma proprio tutte e tutti, possano ragionevolmente attendersi, un giorno, una vera pensione.

* Alessandro Messina è Direttore Generale di Banca Etica